“Enfim, uma autêntica reforma tributária exige mais conhecimento e debate técnico e, sobretudo, atualizar diagnóstico, apresentar simulações e assumir posições para participar de um debate construtivo.”

Em nenhum outro país, neste momento, está-se discutindo reforma tributária de forma tão intensa como no Brasil, isso em meio à inédita pandemia internacional de saúde no pós-guerra. Nenhum especialista sugeriria e nenhum governo imaginaria aumentar a tributação sobre as vendas no mercado doméstico, sobretudo sobre os serviços, o epicentro mundial da recessão, com inevitável aumento de sua carga tributária global. Respeitam sempre a lição clássica de que aumento de tributo reduz a renda disponível e, sobretudo, o consumo interno, o que poderia disparar uma segunda onda recessiva.

A primeira onda recessiva no Brasil é a mais intensa de sua história, principalmente em função de estarmos tendo uma das piores performances em termos de controle do Covid-19, medida pelo acumulado de mortes por milhão de habitantes. Neste momento, toda a energia política dos brasileiros poderia estar sendo direcionada a controlar a epidemia e a combater a recessão, ao contrário de ser desperdiçada em discussões de reforma tributária, ainda mais quando alguns projetos só virão a vigorar em anos ou década.

Se sobram propostas e projetos, faltam dados e simulações. Esse é o único ponto comum entre a enorme quantidade de propostas na agenda, seja tramitando no Congresso Nacional, seja divulgada, muitas vezes só na mídia. Paralela a uma contaminação de ideias, morreram ou nem nasceram os estudos estatísticos que atualizem e aprofundem a cena atual, quanto mais que simulem os impactos nos cenários que decorreriam da aprovação das reformas.

Destaque-se que o Executivo Federal formalizou um projeto de lei (PL n. 3.887, de 2020) para substituir as duas contribuições sociais sobre receitas (mais conhecidas como COFINS e PIS) por uma nova, com incidência ampla e não cumulativa, sobre operações com bens e serviços (denominada por CBS). Consultada, com base na Lei de Acesso a Informação sobre as análises do CBS, a Receita Federal respondeu que “… não realizou estimativas de impactos que eventualmente poderão ser causadas pela criação do novo tributo”.

Os parlamentares que apresentaram projetos de emendas constitucionais (PECs), inclusive os voltados a criar um ou mais de um imposto doméstico do tipo valor adicionado, também não se ocuparam de tal questão.

É forçoso reconhecer que apenas num único caso, o da PEC n. 45, de 2019, em tramitação na Câmara, baseado na criação do imposto sobre bens e serviços (IBS), uma entidade privada apoiadora de tal projeto – o Centro de Cidadania Fiscal (CCiF) – publicou em seu portal da internet uma nota técnica (mas não por ela assinada), sob título “Impactos macroeconômicos estimados da proposta de reforma tributária consubstanciada na PEC 45/2019”.

A referida nota conclui, em resumo, que a PEC 45/2019 teria um poder de impacto positivo sobre o PIB potencial brasileiro de 20,2% em 15 anos e de 24% no longo prazo. Impacto este decorrente, principalmente, do aumento da produtividade total dos fatores (14,4% em 15 anos e 16,4% no longo prazo) e do aumento dos investimentos em ativos fixos, que gerariam uma elevação do estoque de capital de 12,0% em 15 anos e de 15,6% no longo prazo.

Por ser uma raridade na atual cena nacional, embora não acompanhe nenhuma PEC e nem seja assinada pelo próprio CCiF, vale uma leitura atenta, à luz dos fundamentos da economia e da econometria, para não falar do bom senso.

Para uma réplica criteriosa à nota preparada para o CCiF, é possível nela identificar alguns pontos principais sobre as hipóteses do modelo, a metodologia utilizada e a forma como se mensura o impacto, problematizando a robustez dos seus resultados.

Sobre as Hipóteses do Modelo

Tratando primeiramente as hipóteses do modelo da nota preparada para o CCiF, cabe destacar a utilização dos gastos tributários com o Simples/MEI e, também, outras renúncias de tributos federais indiretos em pontos do PIB para tentar estimar o impacto sobre produtividade total dos fatores (PTF).

Desde já, não custa registrar que se desconhece a memória dos cálculos adotada pela RFB nesta e para qualquer outra renúncia de tributo federal, em que pese já ter sido questionado por parlamentares e até pelo TCU. Especificamente no caso do Simples, algumas evidências baseadas em dados publicados pela própria Receita colocam sérias dúvidas sobre a qualidade das estimativas realizadas.

Mesmo que o gasto tributário tivesse, por acaso, sido calculado corretamente, a utilização dessas variáveis para explicar a PTF estaria sujeita a fortes ressalvas.

Em primeiro lugar, o modelo de apuração do gasto tributário supõe que, na ausência da renúncia fiscal, os agentes econômicos se comportariam da mesma forma. Trata-se de uma avaliação estática, do tipo ceteris paribus, quando o correto seria dar uma abordagem dinâmica à questão.

Em segundo lugar, porque o valor estimado do gasto tributário é, por conceito, a diferença entre a arrecadação efetiva (com a renúncia) e a arrecadação “normal” (sem a renúncia). Ocorre que esse “normal” é passível de interpretações diversas: no caso do Simples Nacional, por exemplo, a comparação do que se paga com o que se deveria pagar passou a tomar por referência o lucro presumido (também um regime facultativo) no lugar do regime do lucro real (obrigatório), segundo dito por autoridades da RFB – embora isso não seja escrito na metodologia e fuja à lógica de que a comparação deve ser feita contra as regras gerais.

Em terceiro lugar, é destacado que a base de dados utilizada para simulações é naturalmente defasada, devido à disponibilidade das informações (escrituração contábil digital – ECD, escrituração contábil fiscal – ECF e outras escriturações digitais), o que faz as estimativas serem impressivas, especialmente em momentos de crise como o atual.

Ainda nas hipóteses do modelo, outro ponto digno de atenção reside na estimativa do impacto da redução do custo do investimento em ativos fixos em função da reforma tributária. O trabalho elaborado para o CCiF assume uma redução de 5% do preço relativo do investimento, baseado no montante dos tributos indiretos líquidos de subsídios de aproximadamente 6,6% do valor total ofertado de bens de capital no mercado interno, verificado a partir das Contas Nacionais.

Apesar de o nível agregado ainda ser positivo (1,6%), a hipótese dá a entender que, com a reforma tributária, o custo dos impostos indiretos sobre o capital poderia ser zerado, indo até além do valor do custo hoje para alguns setores.

Pelo fato de o modelo utilizado não tratar os setores separadamente, as variações nos preços relativos entre esses setores não são captadas. No entanto, setores que possuem maior ou menor intensidade de capital serão impactados de forma diferenciada, o que afeta o PIB potencial. Vale notar que o artigo em tela aponta que esta variável corresponde a 39% do impacto direto total no longo prazo, sendo a variável que possui o maior poder de explicação no global.

Não há dúvida de que seria necessário dar maior robustez a essa hipótese. Uma alternativa seria a de estimar e não calibrar – ou seja, mostrar de onde viria essa redução do preço e fazer essa conta por setor, uma vez que o IBS uniformiza alíquotas entre setores, que hoje não são uniformes.

O fato é que as mudanças de preços relativos, especialmente do setor de serviços, teriam consequências que só o CCiF talvez possa mensurar. O setor de serviços de uso final teria enorme aumento de carga tributária, e os serviços intermediários teriam redução, pois se livrariam do ISS cumulativo e sofreriam a incidência do IBS, que não é custo, pois o tomador dos serviços seria ressarcido via creditamento.

É de se imaginar o impacto financeiro da cobrança de 30% de IBS sobre insumos agrícolas, por exemplo, cujo crédito somente seria aproveitado na saída da safra, seis meses após; e nas saídas de produtos agrícolas do estabelecimento rural, como a soja, com a imposição de uma alíquota de 30%, sob a ingênua hipótese de que o mercado, imediatamente valorizaria, na mesma percentagem, o preço da mercadoria. A formação de preços de commodities infelizmente não depende só da vontade do formulador de modelo tributário, mas é um processo muito mais complexo. As fricções de mercado não deixarão, pelo menos no curto prazo, a acomodação das otimistas hipóteses de ajustamento que enfeitam a proposta.

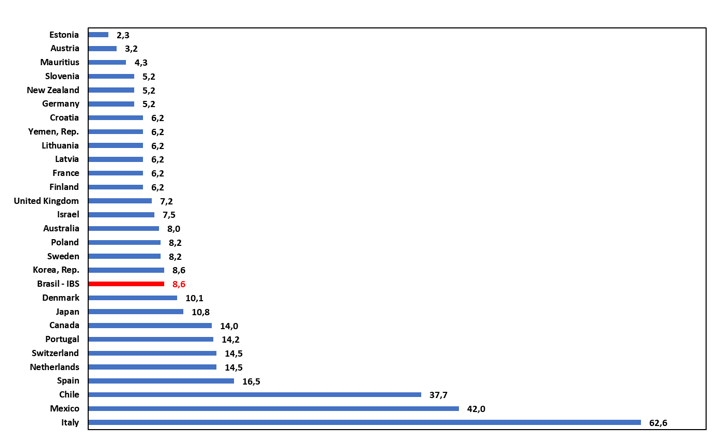

No tocante aos custos de compliance do IVA, a literatura é clara em apontar que esses são significativamente altos, regressivos e não têm diminuído ao longo do tempo. (Barbone, Bird e Vázquez Caro, 2012). No caso do IBS, que prevê a criação de uma Agência Tributária Nacional para administrar o imposto, parece que estamos no caminho errado, tendo em vista que, como mostra PWc (2010), o tempo de pagamento de tributos é menor naqueles países em que o IVA é administrado pela mesma autoridade tributária responsável pelo imposto de renda da pessoa jurídica.

Até a Receita Federal chamou atenção sobre a dinâmica de projeções, em nota executiva de 3/9/2020, sobre a CBS:

“Item 17. Outro aspecto da simulação que merece menção é a dinâmica interativa do modelo. Quaisquer alterações nos seus aspectos básicos/estruturais perturbam o equilíbrio obtido na modelagem original, comprometendo a premissa básica da modelagem (PBM) e, também, os princípios norteadores da proposta. A alíquota estimada é compatível apenas para condições de contorno específicas.”

Adicionalmente, a mencionada redução do custo do investimento em ativos fixos pretendida pode ser implementada por normas infraconstitucionais, como as de outras propostas em debate, caso do Simplifica Já. Diga-se de passagem: com efeito positivo para a economia em curto prazo.

Sobre Metodologia

Avançando na análise da metodologia adotada na nota preparada para o CCiF, optou-se por trabalhar com a técnica de cointegração em equação única, mais precisamente a ferramenta Fully Modified OLS.

Ainda que se tenha mencionado o problema desse tipo de metodologia, em questão da casualidade versus correlação, é necessário destacar a possibilidade de uma eventual quebra estrutural, causada pela reforma tributária, alterando os parâmetros desse modelo, tanto aqueles calibrados como estimados. Essa questão é ainda mais sensibilizada por se trabalhar com uma estimação em que há um período de transição, impondo dois sistemas tributários distintos, operando simultaneamente, de modo que a forma que uma variável reagirá à outra se alterará ao longo de todo o período de transição.

Vale destacar que ao se trabalhar, em simultaneidade, com dois sistemas tributários distintos, o tempo gasto para pagar impostos nos 10 anos de transição será consideravelmente afetado (sendo que uma hipótese natural seria considerar que ele pode imediatamente dobrar), o que não é levado em consideração no modelo, que admite que o mesmo se manterá inalterado, e onde essas e demais variáveis retiradas da publicação Doing Bussiness são calibradas para convergir aos resultados encontrados na América Latina.

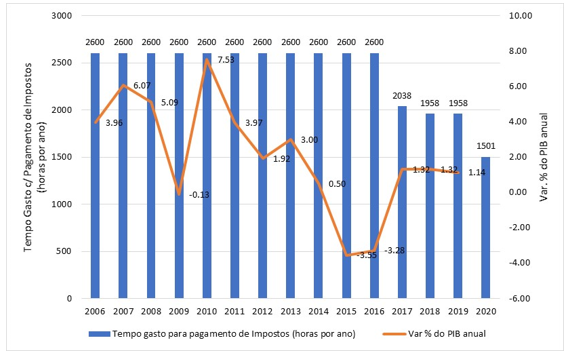

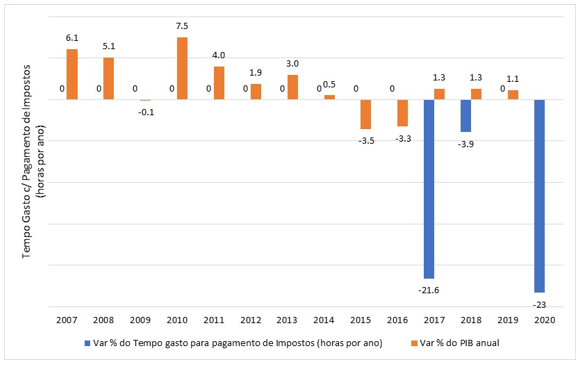

Relatório esse que já recebeu críticas de autoridades fazendárias brasileiras sobre a demora na atualização de dados de seu País. O que pode ser visto nos relatórios, depois de 10 anos com os dados sem apresentar qualquer alteração, para o ano de 2018 e 2019 o país passou a perder 1.958 horas por ano para pagamento de impostos, mas no relatório de 2020 o mesmo valor chega a 1501, ou seja, uma queda de 23%. Queda esta, ocorrida sem que nenhuma mudança importante tenha se verificado no sistema tributário e, justamente, num período marcado por recessão e turbulência econômica. A nota para o CCiF é contraintuitiva à luz dos gráficos a seguir, pois diminuiu fortemente o custo de se pagar impostos no Brasil ao mesmo tempo em que a economia estagnava.

Se o passado recente brasileiro não evidenciou que menor custo de compliance tributário provocasse crescimento, cabe questionar até aonde uma proposta como IBS realmente provocará mais redução daquele custo e realmente simplificará à luz de regras inusitadas para sua apuração.

Em particular, vale destacar que o direito do contribuinte a se creditar do imposto cobrado em transações anteriores está condicionado a atestar que seu fornecedor realmente pagou o correspondente IBS. Esse princípio, que já consta na PEC n. 45, foi detalhado no projeto de lei complementar recentemente divulgado pelo CCiF, que reconhece e se vangloria de se afastar do modelo tradicional de IVA. Na prática, para se contribuir para um imposto que seria sobre valor adicionado não basta o direito e a lei, mas será preciso nova e efetiva prática, de modo a transformar o contribuinte em um fiscal, que não basta pagar pelos insumos ou bens de capital que adquire, como precisa assegurar que seu fornecedor pague o imposto que lhe corresponde.

É desconhecido que algum IVA, de outro país, adote uma regra como tal, muito menos outro imposto no Brasil, hoje ou no passado, já adotou essa transferência do encargo de fiscalizar. Obviamente, isso aumentará e em muito, o custo de pagar um imposto como IBS e não foi objeto de qualquer mensuração e nem mesmo menção na nota preparada para o CCiF.

Também a respeito da metodologia, cabe destacar que a empregada na referida nota supõe uma convergência gradativa e linear dos valores das variáveis exógenas estruturais/institucionais do sistema, até 2045, para valores observados na economia dos EUA em torno de 2016 – aliás, este um raro país no mundo a não cobrar um IVA, preferindo um imposto sobre vendas finais (sale tax).

A grande questão é a pertinência de um ajuste deste gênero. Será que sem trazer empresários e bancos americanos para o Brasil, nosso gasto privado em P&D se expandirá? Será que sem trazer as escolas americanas para o Brasil nosso PISA terá um comportamento tão bom? Ao que parece, se supõe que, por mágica, a implantação do IBS transporia a estrutura industrial e a financeira dos Estados Unidos para o Brasil.

Vale apontar que os movimentos de melhoria do comportamento do PIB potencial apontados pelo estudo estão fortemente ancorados nestes supostos, como mostra o anexo do documento. Infelizmente, o caráter heroico dos supostos aponta para resultados complemente deslocados da realidade.

Se a nota para o CCiF peca pelo excesso em ganhos com compliance e produtividade, por outro lado, ignora questões essenciais para o sucesso de um imposto do tipo valor adicionado, como a devolução dos créditos acumulados. Este já é um grave problema dos tributos brasileiros, não apenas do ICMS estaduais, como crescentemente com COFINS e PIS, sendo a opção final, da devolução em dinheiro, praticamente inexistente. Isso se agravará com a fusão dos tributos e a brutal elevação de alíquota daí decorrente. Em si, acumular crédito não é distorção, mas faz parte da natureza intrínseca de um imposto cobrado ao longo da cadeia de produção e de comercialização.

O economista do FMI Artur Swistak, especialista em VAT Refund, já alertou para a questão da devolução dos créditos, destacando tanto a importância de garantir a segurança da restituição quanto a celeridade do processo, condições necessárias para se criar um ambiente de confiança e uma cultura de devolução de créditos.[15] O CCiF defende que o reembolso seja feito em até 60 dias, que, embora seja um avanço diante da situação atual (que não garante qualquer prazo), na comparação internacional, constitui um prazo demasiado dilatado – conforme gráfico a seguir.

Conquanto seja absolutamente meritória a devolução imediata dos créditos tributários acumulados, não há como esquecer que o problema não foi resolvido até hoje, não pela má vontade das administrações tributárias, mas pela imensa redução de arrecadação a ele relacionada. A Declaração de Imposto de Renda das Pessoas Jurídicas de 2013 (última divulgada) indica impostos a recuperar, ou seja, créditos acumulados, no montante de mais de R$ 200 bilhões. Simplesmente dizer que não haverá mais acúmulo sem enfrentar o problema do estoque é não enfrentar a realidade do problema.

Tempo para Obter Reembolso de IVA, em semanas – 2020

Sobre os Resultados

A referida nota preparada para o CCiF conclui que a PEC 45/2019 por ele patrocinada resultaria resumidamente:

“(…) em um aumento do PIB potencial do Brasil de 20,2% em 15 anos e de 24% no longo prazo. Esse impacto decorre principalmente do aumento da produtividade total dos fatores (14,4% em 15 anos e 16,4% no longo prazo) e do aumento dos investimentos em ativos fixos, que geram uma elevação do estoque de capital de 12,0% em 15 anos e de 15,6% no longo prazo.”

Para avaliar a correção dos resultados, é preciso compreender o caminho que se percorreu para a eles se chegar. Relembremos que o resíduo de Solow é a parcela do crescimento do produto que não conseguimos explicar com base nas variações de estoque de capital e da força de trabalho, ou seja, como alguns economistas apontam pode ser uma má medição dos insumos, existência de retornos crescentes de escala, um erro metodológico, como também o progresso tecnológico apontado por Solow.

Nesse sentido, cabe destaque à discussão sobre as mudanças radicais nos conceitos e na mensuração da produtividade. As tecnologias da nova onda de mudanças são fortemente baseadas na robotização, na automação e autonomização das máquinas e das coisas, na inteligência artificial e no processamento de grandes blocos de dados. De modo que tentar medir a produtividade nesse mundo em transformação é tarefa que somente terá curso com a reconstrução da teoria sobre a produtividade.

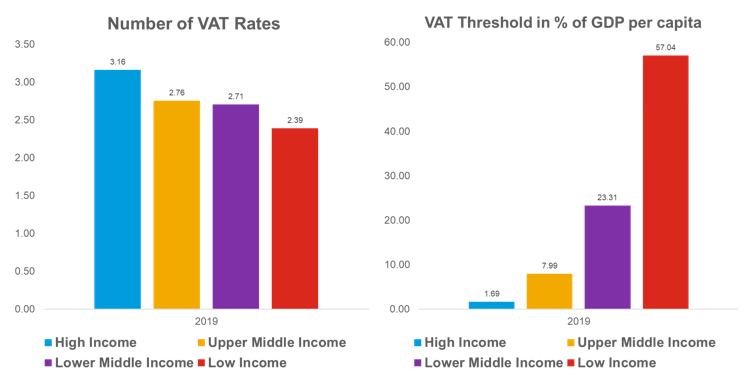

Outro destaque é que a alíquota de ajuste para reproduzir no novo sistema a arrecadação dos impostos extintos também é incerta. A começar, a adoção de uma alíquota única, defendida como um pilar do IBS, está mais para anseio teórico do que para realidade pragmática mundo a fora, como evidenciado no gráfico a seguir.

Alíquotas do VAT no mundo

Michael Keen em “The VAT: An Overview of Developments and Issues” em 23/09/20

À parte o fetichismo da alíquota única do IVA, chama-se a atenção que há um equívoco exagerado entre a imensa maioria dos analistas quanto à produtividade fiscal do setor terciário, que cresce a olhos vistos. É verdade. Mas, infelizmente, não são os serviços de uso final – os únicos que geram imposto sobre consumo – que mais têm crescido, mas sim os serviços intermediários, que, por princípio, não geram um centavo de IVA. Tal mudança estrutural, rápida e drástica, decorre dos avanços tecnológicos, da especialização cada vez maior da economia, que em busca de aumento de produtividade terceiriza processos administrativos e mesmo industriais, dentre outros fatores. É sabido que o aumento da renda per capita induz sofisticação no consumo, especialmente de serviços como lazer ou educação. Mas não é, obviamente, isso que está fazendo com que o setor terciário ganhe parcela cada vez maior na geração do PIB.

De qualquer forma, a nota para o CCiF tenta mensurar o resíduo de Solow através de diversas variáveis entre elas o Gasto Tributário, tema que já foi tratado. Entretanto, é necessário conhecer qual é o peso de explicação dessa e das demais variáveis nessa equação, para saber se, de fato, as variáveis impactadas pela reforma tributária têm algum poder de explicação no comportamento da PTF.

No citado trabalho, se faz menção de que as quatro variáveis se mostraram estatisticamente significantes no processo de estimação dos modelos que compõem o arcabouço analítico, mas somente a variável dispersão do ICMS foi mencionada no texto, separadamente, como estatisticamente significante na equação da PTF.

Em particular, seria importante saber em quais equações cada uma das quatro variáveis são estatisticamente significantes e mensurar o impacto final somente quando essas se mostraram estatisticamente relevantes para explicar a PTF, a taxa de Investimento, o hiato do Produto e o risco-país (EMBI+).

Observações Finais

Se o objetivo for mudar todo o sistema tributário, ou metade do que este arrecada com tributos indiretos, é ainda mais imperioso que os autores dos projetos de reforma apresentem dados e simulações minimamente consistentes e sólidos, para que se possa ter um debate técnico, aberto e democrático. Também não ajuda muito quando apenas se divulga um exercício de terceiros e não se endossa ou assume suas simulações, indicando, por si só, que se tem alguma dúvida sobre a robustez do trabalho.

Salta aos olhos a ausência de simulações consistentes dos impactos dos projetos de reformas tributárias em curso no Brasil comparada às experiências internacionais. Na União Europeia, por exemplo, diretrizes preveem que o impacto macroeconômico seja objeto da realização de extensos e cuidadosos estudos, incluindo aplicação de abrangentes modelos macroeconométricos. O denominado modelo Marmotte, um instrumento abrangente de simulação de reforma tributária, compreende um conjunto de aproximadamente 50 (cinquenta) equações a serem aplicadas a um país.

Em que pese ser um caso raro (ou único) de análise trazida a público para avaliar o impacto de um projeto de reforma, a nota preparada para o CCiF está muito longe de ser considerada uma avaliação próxima ao padrão internacional. Pecou nas bases econômicas e econométricas em que foi assentada a construção de seu suposto modelo e se revelou frágil na leitura de seus resultados. Até resta perguntar se essa seria a razão do CCiF não assumir esta como sua própria avaliação – aliás, embora patrocine há tempos e entusiasticamente a proposta que embasou a PEC n. 45, curiosamente nunca aquele centro apresentou ou defendeu suas próprias simulações.

Ainda que seja obviamente política a tomada de decisão em reformas constitucionais, é preciso que parlamentares e autoridades sejam subsidiados tecnicamente, sobretudo em torno dos impactos esperados das propostas em tramitação. Dois dos maiores especialistas internacionais em IVA e federalismo, Richard Bird e Pierre-Pascal Gendron, chamam a atenção:

“The only way we know to help relevant decision makers make right decisions is to ensure that they – and ideally all those affected – are as aware as possible of all the relevant consequences. The key to good fiscal outcomes in any country is thus to have a public finance system that links specific expenditure and revenue decisions as transparently as possible. What all this really means is that if any country is to have a better tax system – better in the sense of giving the people what they want – it must have a better political system that translates citizen preferences into policy decisions as efficiently as possible.”

Enfim, uma autêntica reforma tributária exige mais conhecimento e debate técnico e, sobretudo, atualizar diagnóstico, apresentar simulações e assumir posições para participar de um debate construtivo.

Fonte: Blog do IBRE – José Roberto Afonso, Vagner Ardeo e Geraldo Biasoto.

Comentários